每日热闻!华商基金:您所关注的投资线索 我们为您梳理

导语:

攻玉之道,尝问于贤。面对投资市场的风云变幻,华商基金诚意推出《华商好基会》专栏,以期通过华商基金资产配置部独立、专业的研究视角,为各位投资者提供专业、审慎的观点,传播长期、理性的投资世界观与方法论,分享合理、实用的资产管理智慧与经验。华商基金立志超越一时的市场低谷或高峰,努力成为投资者驶向财富彼岸的忠实、长期的伴侣。

正文:

每逢市场短期波动较大时,总有部分因素会被一些投资者理解为“驱动或支撑因素”。那么当上证指数再度接近3000点整数大关时,当下投资者的关注要点集中在哪些方面?又该如何理性看待这些因素的影响?

美国加息

美国央行自2022年3月开启了最近一轮的加息周期。美元作为当今主要的全球储备货币之一,其发行主体的政策收紧通常被看作是促使全球资金从新兴市场回流美国的因素之一。虽然预判货币政策和资金流向的拐点难度较大,但通过观察当前相关指标所处周期位置,或许能在一定程度上帮助我们跳出盲目趋势外推的线性思维。

下图是表征美联储利率政策取向的联邦基金利率的历史走势。可以看到,尽管本轮加息只是历史长河中的一朵浪花,但如果颗粒度放大,本轮政策利率从0一路升至5.5%,幅度上已经是1988年以来历次加息周期之最。虽然美联储最新议息会议的表述暂时还未明确加息终点,但在这个位置或不适合继续趋势外推持续加息。

数据来源:万得信息,数据区间:1954-2023/8/22

从另一有一定关联性的指标来看,中美利差也被看作是影响外资流向的因素之一。下图以10年期国债利率之差表征中美利差,该负向裂口也已接近2002年有数据以来的低位,这可能从另一个角度提醒我们,在当前位置继续趋势外推外资流出也可能不适合。

数据来源:万得信息,数据区间:2002-2023/8/22

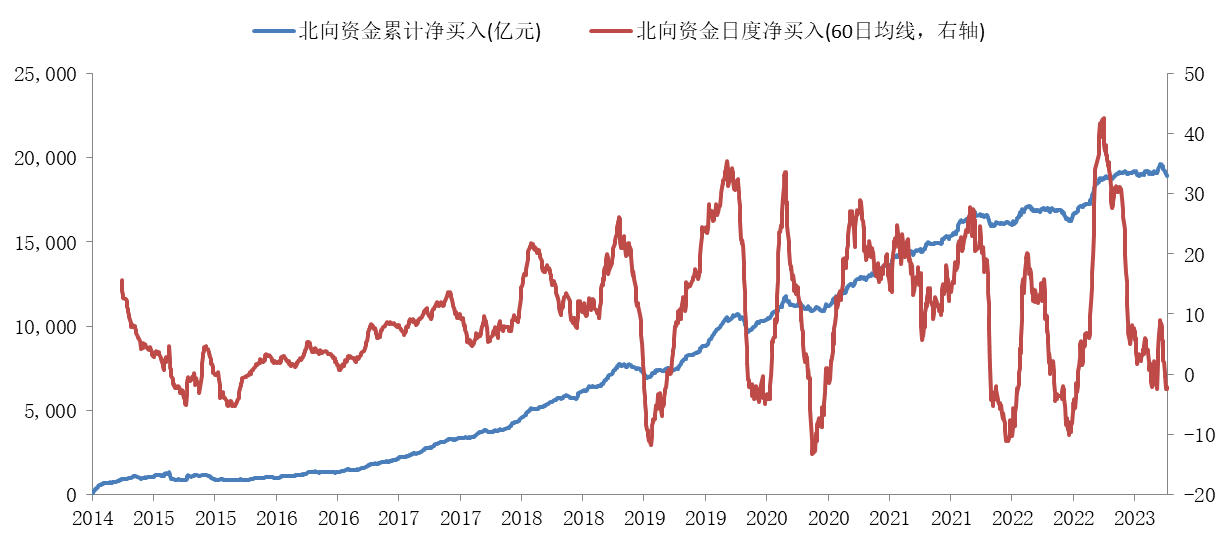

再从能在一定程度上直接体现外资流向的陆股通资金来看,尽管北向资金短期流出较多,但今年以来,北向资金整体实际仍是净流入,只是体量相对较小,并且从较短周期的60日净流入均线来看,该指标或已接近有数据以来的历史低位。

数据来源:万得信息,数据区间:2014-2023/8/22

公募自购

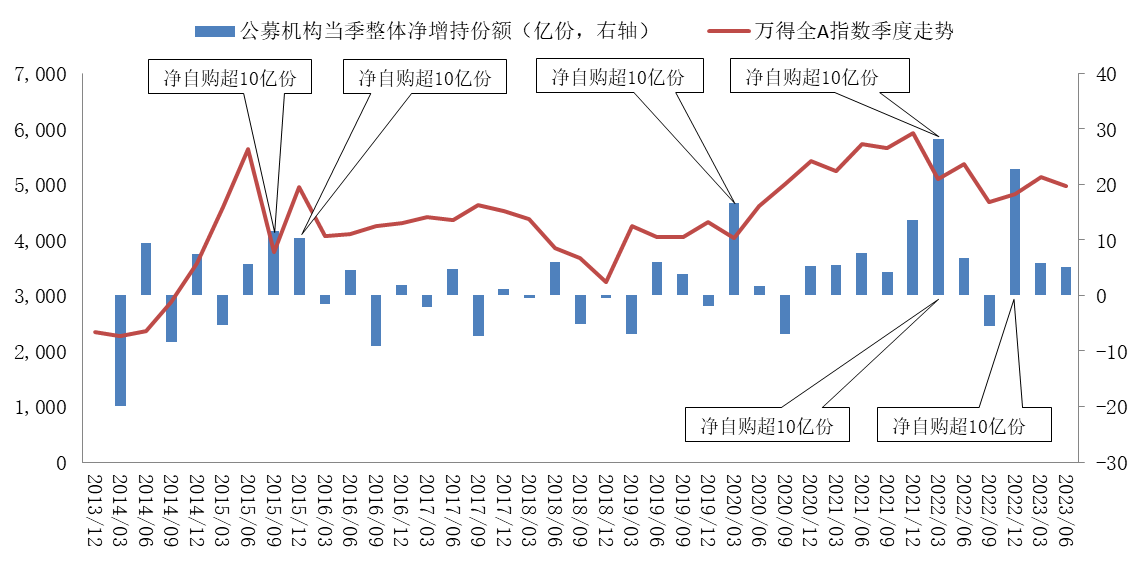

作为市场重要的投资机构者之一,公募基金管理人在市场低位时的集体自购行为,往往也被给予较多关注。据报道,截至8月22日,已有21家公募机构宣布近期将投入合计约12.9亿元自购权益基金,尽管从宣布到落地可能存在不等时滞,但从历史相似事件来看,公募机构的大规模权益基金自购可能存在一定的前瞻布局统计规律。

我们在此前文章中也做过类似统计,重温下图,如果以季度为观察维度,尽管样本次数不算多,但历史上的大规模自购事件对下季度市场表现有可能存在一定对应关系。

数据来源:万得信息,数据区间:2014-2023/6/30

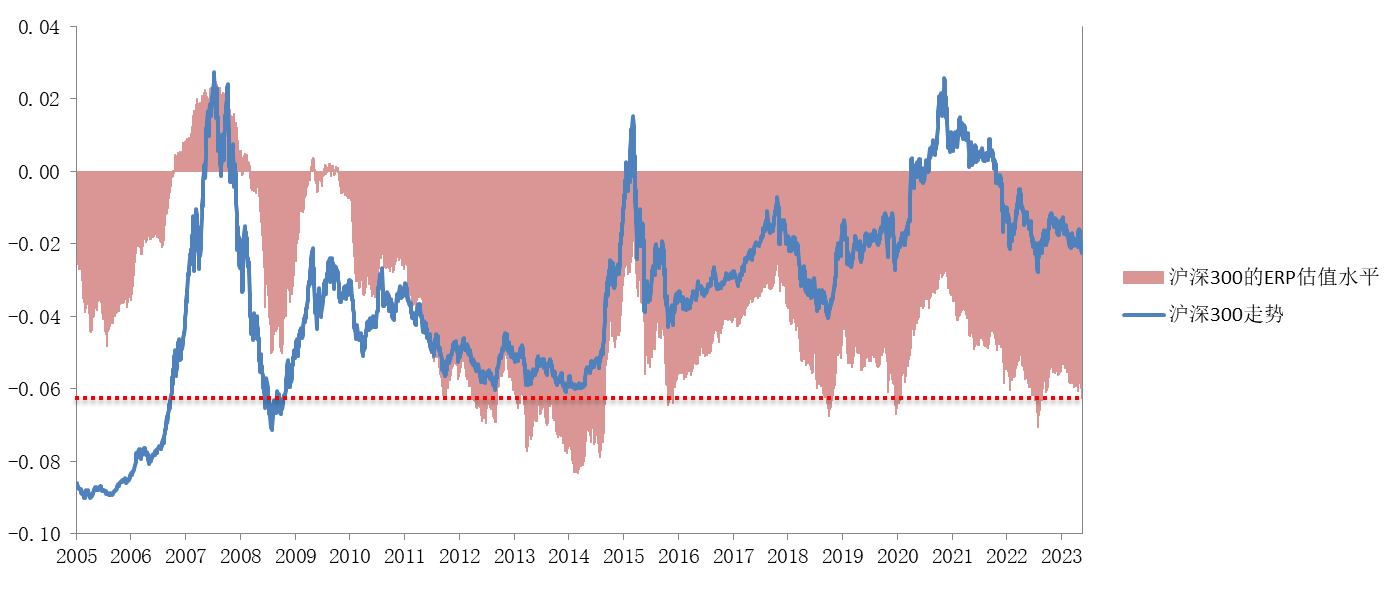

市场估值

估值是衡量资产未来潜在回报率的重要方法之一,常用的估值方法有许多,如果以沪深300指数为观察对象,当前不同估值方法所隐含的指数潜在回报空间可能结论相似。就拿指数市盈率相对10年期国债利率的溢价水平这一估值方法为例,当前沪深300的溢价水平虽然尚未接近历史极值,但可能已回落至相对较低的位置。

数据来源:万得信息,数据区间:2005-2023/8/22

其他因素

至于人口结构、地缘政治、颠覆创新等其他因素,可能相似事件的历史参考次数较少,对这些因素的求证难度也会相应上升。应对这些长期不确定性因素,或许不断跟踪相关数据是比盲目相信更加务实的做法。

本期总结

历史会演绎新的变化,但很多时候也会倾向在相似周期中往复。分析当下流行观点并不意味着判断市场走势,市场走势远比以上列举因素更加复杂。还是那句老话,市场有风险,投资请选择专业的人。

-

每日热闻!华商基金:您所关注的投资线索 我们为您梳理 导语:攻玉之道,尝问于贤。面对投资市场的风云变幻,华商基金诚意推

每日热闻!华商基金:您所关注的投资线索 我们为您梳理 导语:攻玉之道,尝问于贤。面对投资市场的风云变幻,华商基金诚意推 -

博纳精密公开回复IPO首轮问询 快看点 自递交招股书以来,深圳博纳精密给药系统股份有限公司(简称博纳精密

博纳精密公开回复IPO首轮问询 快看点 自递交招股书以来,深圳博纳精密给药系统股份有限公司(简称博纳精密 -

环球热头条丨应对时代新变局,融合性人才以数字科技赋能公关行业发展 中新网10月13日电 21世纪进入第三个十年,互联网信息化技术的蓬勃

-

重大舆情也需关注!监管明确IPO在审期投行尽职调查四大项-天天新要闻 上海证券交易所(下称上交所)明确,IPO项目在审期间,保荐机构除审核

重大舆情也需关注!监管明确IPO在审期投行尽职调查四大项-天天新要闻 上海证券交易所(下称上交所)明确,IPO项目在审期间,保荐机构除审核 -

宁夏贺兰山东麓葡萄酒香飘深圳--每日观察 中新网银川10月12日电 (记者 李佩珊)10月12日至14日,第109届全国

宁夏贺兰山东麓葡萄酒香飘深圳--每日观察 中新网银川10月12日电 (记者 李佩珊)10月12日至14日,第109届全国 -

商务部:今年中秋国庆假期市场销售平稳较快增长 中新社北京10月12日电 (记者 李晓喻)中国商务部12日公布的数据显

商务部:今年中秋国庆假期市场销售平稳较快增长 中新社北京10月12日电 (记者 李晓喻)中国商务部12日公布的数据显

-

【播资讯】第134届广交会规模再创新高 外贸积极因素不断积蓄 第134届中国进出口商品交易会近日开幕。本届广交会展览总面积、展位

【播资讯】第134届广交会规模再创新高 外贸积极因素不断积蓄 第134届中国进出口商品交易会近日开幕。本届广交会展览总面积、展位 -

百亿美元价值被忽视 “隐形”电子垃圾成焦点|速递 联合国此前预测,到2023年,全球人均产生8公斤电子垃圾。这意味着一

百亿美元价值被忽视 “隐形”电子垃圾成焦点|速递 联合国此前预测,到2023年,全球人均产生8公斤电子垃圾。这意味着一 -

摩托车市场量价齐跌遇冷 恣意追风、象征自由,过去两年在社交媒体上掀起一波热度的摩托车风

摩托车市场量价齐跌遇冷 恣意追风、象征自由,过去两年在社交媒体上掀起一波热度的摩托车风 -

每日热闻!华商基金:您所关注的投资线索 我们为您梳理 导语:攻玉之道,尝问于贤。面对投资市场的风云变幻,华商基金诚意推

每日热闻!华商基金:您所关注的投资线索 我们为您梳理 导语:攻玉之道,尝问于贤。面对投资市场的风云变幻,华商基金诚意推 -

浙江嘉善农商银行前三季度实现净利3.86亿 手续费及佣金净收入亏损476.51万-世界热点 中国网财经10月17日讯 近日,浙江嘉善农商银行发布2023年三季度信

浙江嘉善农商银行前三季度实现净利3.86亿 手续费及佣金净收入亏损476.51万-世界热点 中国网财经10月17日讯 近日,浙江嘉善农商银行发布2023年三季度信 -

焦点资讯:中国第二三批集采中选仿制药临床疗效、安全性与原研药相当 首都医科大学宣武医院药学部主任张兰17日在北京表示,根据第二、三

焦点资讯:中国第二三批集采中选仿制药临床疗效、安全性与原研药相当 首都医科大学宣武医院药学部主任张兰17日在北京表示,根据第二、三 -

第五代途胜L 8AT车主故事:独行侠的驾驶梦 2018年,在一线城市打拼了两年的小李,辞去自己并不喜欢的工作,选择回

第五代途胜L 8AT车主故事:独行侠的驾驶梦 2018年,在一线城市打拼了两年的小李,辞去自己并不喜欢的工作,选择回 -

中国A股再现回购增持潮 多家大型央企上市公司出手-世界信息 中国A股迎来新一轮回购增持潮。近日,多家上市公司发布公告,计划拿

中国A股再现回购增持潮 多家大型央企上市公司出手-世界信息 中国A股迎来新一轮回购增持潮。近日,多家上市公司发布公告,计划拿 -

223家国际展商!三万余种商品!2023首届海南国际热带食材供应链博览会圆满闭幕 10月15日,2023首届海南国际热带食材供应链博览会在海南国际会展中心

223家国际展商!三万余种商品!2023首届海南国际热带食材供应链博览会圆满闭幕 10月15日,2023首届海南国际热带食材供应链博览会在海南国际会展中心 -

瑞幸咖啡合作伙伴大会已实现碳中和 打造卓越的、世界级的百年咖啡品牌 10月17日,品质至上·共赢未来2023瑞幸咖啡合作伙伴大会在厦门举行

瑞幸咖啡合作伙伴大会已实现碳中和 打造卓越的、世界级的百年咖啡品牌 10月17日,品质至上·共赢未来2023瑞幸咖啡合作伙伴大会在厦门举行 -

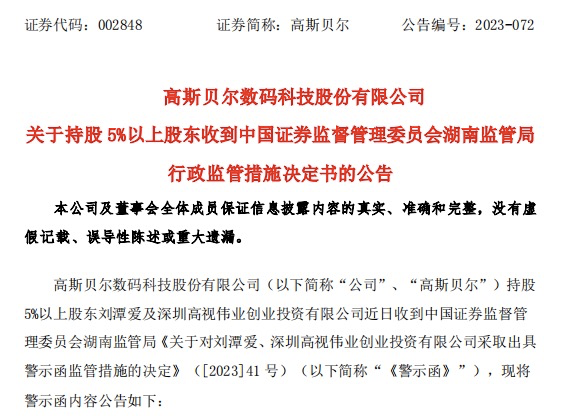

环球短讯!因未履行业绩补偿承诺 高斯贝尔股东刘潭爱、伟业创投被出具警示函 中国网财经10月17日讯(记者 张增艳)高斯贝尔日前公告称,因未履行

环球短讯!因未履行业绩补偿承诺 高斯贝尔股东刘潭爱、伟业创投被出具警示函 中国网财经10月17日讯(记者 张增艳)高斯贝尔日前公告称,因未履行 -

擅自占用集体土地建售楼处 北京恒榆房地产开发有限公司被罚43.07万元 中国网财经10月17日讯(记者 张然)信用中国(北京)最新消息显示,近

擅自占用集体土地建售楼处 北京恒榆房地产开发有限公司被罚43.07万元 中国网财经10月17日讯(记者 张然)信用中国(北京)最新消息显示,近 -

国家粮食和物资储备局局长:让老百姓餐桌上有更多营养健康的食物 焦点简讯 中新网南京10月17日电 题:国家粮食和物资储备局局长:让老百姓餐

国家粮食和物资储备局局长:让老百姓餐桌上有更多营养健康的食物 焦点简讯 中新网南京10月17日电 题:国家粮食和物资储备局局长:让老百姓餐 -

焦点短讯!(八闽千姿)福鳗“游”四海 中新社福州10月17日电 题:福鳗游四海作者 叶秋云福建福清是中国

焦点短讯!(八闽千姿)福鳗“游”四海 中新社福州10月17日电 题:福鳗游四海作者 叶秋云福建福清是中国 -

黄金价格“一波三折” 专家提示注意风险管理 近期,黄金价格走势波动剧烈,呈现一波三折的态势。国庆假期,黄金

黄金价格“一波三折” 专家提示注意风险管理 近期,黄金价格走势波动剧烈,呈现一波三折的态势。国庆假期,黄金 -

【全球报资讯】10家A股央企上市公司披露回购增持计划及进展 昨天(16日)晚间,10家A股央企上市公司陆续公告,披露回购、增持相关

【全球报资讯】10家A股央企上市公司披露回购增持计划及进展 昨天(16日)晚间,10家A股央企上市公司陆续公告,披露回购、增持相关 -

多地发文要求减少药店“无序竞争” 当前观点 广州日报讯 (全媒体记者 涂端玉)近期,多地陆续发文,要求行业强

多地发文要求减少药店“无序竞争” 当前观点 广州日报讯 (全媒体记者 涂端玉)近期,多地陆续发文,要求行业强 -

环球热头条丨首批4条回购指数今天正式上线 上海证券交易所和中证公司发布的首批聚焦股份回购的指数今天(17日)

环球热头条丨首批4条回购指数今天正式上线 上海证券交易所和中证公司发布的首批聚焦股份回购的指数今天(17日) -

国家金融监督管理总局:进一步放宽境外机构入股金融资产管理公司准入条件|动态焦点 10月17日,国家金融监督管理总局网站发布消息,为加强非银行金融机

国家金融监督管理总局:进一步放宽境外机构入股金融资产管理公司准入条件|动态焦点 10月17日,国家金融监督管理总局网站发布消息,为加强非银行金融机 -

世界滚动:“一带一路”跨山海丨总投资73.4亿欧元!欧洲最大动力电池工厂中国造 中东地区的荒漠之中,清洁能源电站在建立一方电力绿洲;数千公里之外

世界滚动:“一带一路”跨山海丨总投资73.4亿欧元!欧洲最大动力电池工厂中国造 中东地区的荒漠之中,清洁能源电站在建立一方电力绿洲;数千公里之外 -

南京经贸团赴港揽合作大单 两地期待共闯新蓝海 中新网南京10月17日电 (记者 杨颜慈)记者17日从南京市商务局获悉

-

滴滴保障车队再出发助力周杰伦演唱会,上海打车需求增长近九成 今头条 继太原演唱会后,周杰伦效应伴随2023嘉年华世界巡回演唱会来袭上海

-

南昌国际陆港至广州港、厦门港双列齐发“昌穗一港通”落地生效 中新网南昌10月17日电(卢梦梦 李悭)17日上午,江铃整车出口铁海联

南昌国际陆港至广州港、厦门港双列齐发“昌穗一港通”落地生效 中新网南昌10月17日电(卢梦梦 李悭)17日上午,江铃整车出口铁海联 -

第11届赣台基层农会交流恳谈会开幕 现场签约金额3.54亿美元 全球速看料 中新社江西吉安10月17日电 (记者 刘占昆)第十一届赣台基层农会交

第11届赣台基层农会交流恳谈会开幕 现场签约金额3.54亿美元 全球速看料 中新社江西吉安10月17日电 (记者 刘占昆)第十一届赣台基层农会交 -

世界热头条丨中国田蓬—越南上蓬口岸正式通关 中新网云南文山10月17日电 (彭应涛)记者17日从天保出入境边防检查

世界热头条丨中国田蓬—越南上蓬口岸正式通关 中新网云南文山10月17日电 (彭应涛)记者17日从天保出入境边防检查 -

全球观点:这位中国前首富,被自家APP骂了? 中新网10月17日电(中新财经记者 吴涛)国美客户端出现弹窗辱骂黄光

全球观点:这位中国前首富,被自家APP骂了? 中新网10月17日电(中新财经记者 吴涛)国美客户端出现弹窗辱骂黄光 -

(乡村行·看振兴)山东特色产业“引路” 绘就乡村振兴新图景 中新网济南10月17日电 (吕妍)10月17日,走进山东省聊城市临清市魏

(乡村行·看振兴)山东特色产业“引路” 绘就乡村振兴新图景 中新网济南10月17日电 (吕妍)10月17日,走进山东省聊城市临清市魏 -

五菱灵犀混动×神炼电池,星光下的技术五菱信赖向前-最新消息 10月16日,上汽通用五菱技术进化日启幕。以信赖向前为主题,五菱正

-

焦点精选!(“一带一路”10周年)十年共建、八方共赢:柬埔寨西港特区捧出“金饭碗” 中新社北京10月17日电 (记者 王恩博)以占柬埔寨全国不到万分之一

焦点精选!(“一带一路”10周年)十年共建、八方共赢:柬埔寨西港特区捧出“金饭碗” 中新社北京10月17日电 (记者 王恩博)以占柬埔寨全国不到万分之一 -

湘赣边井冈山组团共推粮油产业高质量发展 中新网安仁10月17日电 (记者 鲁毅)10月17日,湘赣边井冈山组团粮

湘赣边井冈山组团共推粮油产业高质量发展 中新网安仁10月17日电 (记者 鲁毅)10月17日,湘赣边井冈山组团粮 -

商务部国际司负责人解读中国—塞尔维亚自贸协定 天天热头条 10月17日,在中国国家主席习近平和塞尔维亚总统武契奇的共同见证下

商务部国际司负责人解读中国—塞尔维亚自贸协定 天天热头条 10月17日,在中国国家主席习近平和塞尔维亚总统武契奇的共同见证下 -

世界热消息:(乡村行·看振兴)山西吉县苹果漂洋过海“出口”英国 中新网临汾10月17日电 (任丽娜)17日,山西吉县苹果出口英国发车仪

世界热消息:(乡村行·看振兴)山西吉县苹果漂洋过海“出口”英国 中新网临汾10月17日电 (任丽娜)17日,山西吉县苹果出口英国发车仪 -

速讯:(“一带一路”高峰论坛)截至2022年共建国家在港设立地区总部增至168家 中新社北京10月17日电 (记者 李晓喻 薄雯雯)香港特区行政长官李

速讯:(“一带一路”高峰论坛)截至2022年共建国家在港设立地区总部增至168家 中新社北京10月17日电 (记者 李晓喻 薄雯雯)香港特区行政长官李 -

红色基因 时代征程:百名书画家榆林题材创作作品展(榆林展) 开幕式现场10月12日,由榆林市委宣传部主办,《中国书画》杂志社承

红色基因 时代征程:百名书画家榆林题材创作作品展(榆林展) 开幕式现场10月12日,由榆林市委宣传部主办,《中国书画》杂志社承 -

【足迹·丝路24小时】建起“致富路”“连心桥”“发展港” “一带一路”铺就繁荣... 中新网北京10月17日电(记者李金磊)曾经山高路远,如今穿越天堑,畅

【足迹·丝路24小时】建起“致富路”“连心桥”“发展港” “一带一路”铺就繁荣... 中新网北京10月17日电(记者李金磊)曾经山高路远,如今穿越天堑,畅 -

公考培训新十年:营销、渠道和内容的战争刚要尘埃落定,主做一对一的尚禅又把人工... 以前公考培训基本都是一个圈子里的人,靠着万变不离其宗的打法,靠

公考培训新十年:营销、渠道和内容的战争刚要尘埃落定,主做一对一的尚禅又把人工... 以前公考培训基本都是一个圈子里的人,靠着万变不离其宗的打法,靠 -

全球观速讯丨世界文成人归乡:亮点是发展 续写高质量看“新生代” 中新网温州10月17日电 (张益聪)故乡是世界文成人的根、魂、梦,走

全球观速讯丨世界文成人归乡:亮点是发展 续写高质量看“新生代” 中新网温州10月17日电 (张益聪)故乡是世界文成人的根、魂、梦,走 -

环球热文:中国石化入股哈萨克斯坦最大聚乙烯项目 中新网10月17日电 记者从中国石化新闻办获悉,中国石化董事长马永

环球热文:中国石化入股哈萨克斯坦最大聚乙烯项目 中新网10月17日电 记者从中国石化新闻办获悉,中国石化董事长马永 -

冒烤鸭加盟:李叙青的成功之路值得关注 近年来,餐饮业一直备受创业者们的关注,而在当前激烈的市场竞争环

冒烤鸭加盟:李叙青的成功之路值得关注 近年来,餐饮业一直备受创业者们的关注,而在当前激烈的市场竞争环 -

最新研究:补充亚精胺可改善小鼠生育力 或助延长生殖寿命药物研发 中新网北京10月17日电 (记者 孙自法)施普林格·自然旗下专业学术

最新研究:补充亚精胺可改善小鼠生育力 或助延长生殖寿命药物研发 中新网北京10月17日电 (记者 孙自法)施普林格·自然旗下专业学术 -

遇见福建:“菌中皇后”金黄竹荪现身永安深山_环球热推荐 中新网三明10月17日电 (黄中泉 廖金朋)近日,大型真菌调查人员在

遇见福建:“菌中皇后”金黄竹荪现身永安深山_环球热推荐 中新网三明10月17日电 (黄中泉 廖金朋)近日,大型真菌调查人员在 -

人这一辈子,一定要去一趟广州! 最新 绝大多数城市的诞生都离不开一条江河的滋养,广州也不例外。珠江,

人这一辈子,一定要去一趟广州! 最新 绝大多数城市的诞生都离不开一条江河的滋养,广州也不例外。珠江, -

(“一带一路”高峰论坛)刘永好:民营企业在共建“一带一路”中逐步成为重要力量 中新社北京10月17日电 (记者 陈溯)新希望集团董事长刘永好17日表

(“一带一路”高峰论坛)刘永好:民营企业在共建“一带一路”中逐步成为重要力量 中新社北京10月17日电 (记者 陈溯)新希望集团董事长刘永好17日表 -

蹄疾步稳 城中村改造有望撬动万亿级市场_环球热资讯 《经济参考报》记者获悉,北京、上海、广州、深圳、重庆等多地城中

蹄疾步稳 城中村改造有望撬动万亿级市场_环球热资讯 《经济参考报》记者获悉,北京、上海、广州、深圳、重庆等多地城中 -

济南探索黄河流域“文化+民生”建设 让黄河成为“幸福河”_焦点消息 中新网济南10月17日电(王采怡)济南市扎实做好黄河文化保护传承弘扬

济南探索黄河流域“文化+民生”建设 让黄河成为“幸福河”_焦点消息 中新网济南10月17日电(王采怡)济南市扎实做好黄河文化保护传承弘扬 -

传统农耕文明助力农业现代化发展 金秋时节,秋收正忙。这段时间,58岁的苗族村民顾贤一家正忙着收割

传统农耕文明助力农业现代化发展 金秋时节,秋收正忙。这段时间,58岁的苗族村民顾贤一家正忙着收割 -

团市委、市青联授予李玥瑶李倩“商丘青年五四奖章” 10月17日,共青团商丘市委书记张启辉专程来到亚运冠军李倩家中,为李倩

团市委、市青联授予李玥瑶李倩“商丘青年五四奖章” 10月17日,共青团商丘市委书记张启辉专程来到亚运冠军李倩家中,为李倩 -

世界热议:南召法院:物业服务起纠纷 诉前调解化民忧 下水道常堵塞,环境卫生差,物业公司服务不到位,我不交物业费。业主拖

世界热议:南召法院:物业服务起纠纷 诉前调解化民忧 下水道常堵塞,环境卫生差,物业公司服务不到位,我不交物业费。业主拖 -

新动态:长三角“互助式”秋游悄然风靡 “金色系”秋食走俏 中新社南京10月17日电 (记者 朱晓颖)近期,互助式听劝式秋游在长

新动态:长三角“互助式”秋游悄然风靡 “金色系”秋食走俏 中新社南京10月17日电 (记者 朱晓颖)近期,互助式听劝式秋游在长 -

汇聚大学生、留学生、港澳生、高中生 第六届进博会5725名“小叶子”宣誓上岗 中新网上海10月17日电 (丁文佳 许婧)第六届中国国际进口博览会志

汇聚大学生、留学生、港澳生、高中生 第六届进博会5725名“小叶子”宣誓上岗 中新网上海10月17日电 (丁文佳 许婧)第六届中国国际进口博览会志

热门资讯

-

第五代途胜L 8AT车主故事:独行侠的驾驶梦 2018年,在一线城市打拼了两年的小...

第五代途胜L 8AT车主故事:独行侠的驾驶梦 2018年,在一线城市打拼了两年的小... -

223家国际展商!三万余种商品!2023首届海南国际热带食材供应链博览会圆满闭幕 10月15日,2023首届海南国际热带食...

223家国际展商!三万余种商品!2023首届海南国际热带食材供应链博览会圆满闭幕 10月15日,2023首届海南国际热带食... -

红色基因 时代征程:百名书画家榆林题材创作作品展(榆林展) 开幕式现场10月12日,由榆林市委宣...

红色基因 时代征程:百名书画家榆林题材创作作品展(榆林展) 开幕式现场10月12日,由榆林市委宣... -

公考培训新十年:营销、渠道和内容的战争刚要尘埃落定,主做一对一的尚禅又把人工... 以前公考培训基本都是一个圈子里的...

公考培训新十年:营销、渠道和内容的战争刚要尘埃落定,主做一对一的尚禅又把人工... 以前公考培训基本都是一个圈子里的...

观察

图片新闻

-

世界热消息:(乡村行·看振兴)山西吉县苹果漂洋过海“出口”英国 中新网临汾10月17日电 (任丽娜)17...

世界热消息:(乡村行·看振兴)山西吉县苹果漂洋过海“出口”英国 中新网临汾10月17日电 (任丽娜)17... -

融券相关制度调整优化 有利于活跃市场提振信心-全球新视野 融券制度迎来改革,再次传递积极信...

融券相关制度调整优化 有利于活跃市场提振信心-全球新视野 融券制度迎来改革,再次传递积极信... -

690亿美元游戏史上最大交易落地!微软完成收购动视暴雪 世界新要闻 历时22个月,科技巨头微软(Nasdaq...

690亿美元游戏史上最大交易落地!微软完成收购动视暴雪 世界新要闻 历时22个月,科技巨头微软(Nasdaq... -

十年如一日 王小琳:昆仑山上的平安“守护神” 中新网新疆叶城10月12日电 (陶拴...

十年如一日 王小琳:昆仑山上的平安“守护神” 中新网新疆叶城10月12日电 (陶拴...

精彩新闻

-

焦点信息:植入国产新型脑起搏器助帕金森病患者“一键重启” 中新网上海10月17日电 (记者 陈...

焦点信息:植入国产新型脑起搏器助帕金森病患者“一键重启” 中新网上海10月17日电 (记者 陈... -

专家:生物工程学科面临数字合成生物学新“浪潮” 快资讯 中新网上海10月17日电(记者 陈静)...

专家:生物工程学科面临数字合成生物学新“浪潮” 快资讯 中新网上海10月17日电(记者 陈静)... -

(乡村行·看振兴)山西上党山村瞄准“特”“优” 有机旱作挑乡村振兴大梁 中新网长治10月17日电 (记者 李...

(乡村行·看振兴)山西上党山村瞄准“特”“优” 有机旱作挑乡村振兴大梁 中新网长治10月17日电 (记者 李... -

天天播报:主攻资源、能源、高原领域 青海出台22条科技新措施 在增加科技成果有效供给方面,《措...

天天播报:主攻资源、能源、高原领域 青海出台22条科技新措施 在增加科技成果有效供给方面,《措... -

口味众多宣称不含尼古丁 热卖中的本草雾化器算不算电子烟? 环球今头条 口味众多宣称不含尼古丁 外形如电...

口味众多宣称不含尼古丁 热卖中的本草雾化器算不算电子烟? 环球今头条 口味众多宣称不含尼古丁 外形如电... -

百事通!频换物业,不如共建好服务 频换物业, 不如共建好服务(金台...

百事通!频换物业,不如共建好服务 频换物业, 不如共建好服务(金台... -

环球要闻:华南南部将有较强降水 较强冷空气将影响中东部大部地区 中新网10月16日电 据中央气象台网...

环球要闻:华南南部将有较强降水 较强冷空气将影响中东部大部地区 中新网10月16日电 据中央气象台网... -

城市漫游的尽头是菜市场?在集市里寻找生活小确幸-当前焦点 我是很爱逛菜市场的。到了一个新地...

城市漫游的尽头是菜市场?在集市里寻找生活小确幸-当前焦点 我是很爱逛菜市场的。到了一个新地... -

北京今日晴朗为主昼夜温差较大 明日将现弱降雨过程 中国天气网讯 今天(10月16日),北...

北京今日晴朗为主昼夜温差较大 明日将现弱降雨过程 中国天气网讯 今天(10月16日),北... -

国考报名首日超11万人提交申请 本报讯(记者 代丽丽)昨天8时,202...

国考报名首日超11万人提交申请 本报讯(记者 代丽丽)昨天8时,202... -

【世界报资讯】“悦己消费”成趋势 北京大学光华管理学院教授、博导彭...

【世界报资讯】“悦己消费”成趋势 北京大学光华管理学院教授、博导彭... -

当前焦点!119、110、120全打一遍 江苏高邮一男子酒后乱报警被拘 119、110、120全打一遍 高邮一男...

当前焦点!119、110、120全打一遍 江苏高邮一男子酒后乱报警被拘 119、110、120全打一遍 高邮一男... -

环球观热点:我国最近5年批准136款创新药上市 新华社上海10月17日电(记者何欣荣...

环球观热点:我国最近5年批准136款创新药上市 新华社上海10月17日电(记者何欣荣... -

国产老汽水回归之路如何走?|每日精选 10月10日,武汉二厂汽水有限公司对...

国产老汽水回归之路如何走?|每日精选 10月10日,武汉二厂汽水有限公司对... -

世界实时:超大特大城市积极推进城中村改造 本报讯(记者孙蔚)城市更新一直是大...

世界实时:超大特大城市积极推进城中村改造 本报讯(记者孙蔚)城市更新一直是大... -

今日最新!携手北大医学部、哈佛BCH平台 飞鹤全面启动脑发育战略 中国经济网北京10月17日讯(记者 ...

今日最新!携手北大医学部、哈佛BCH平台 飞鹤全面启动脑发育战略 中国经济网北京10月17日讯(记者 ... -

百度文心大模型4.0发布 重构了搜索、地图、网盘、文库…… 中国经济网北京10月17日讯(记者 ...

百度文心大模型4.0发布 重构了搜索、地图、网盘、文库…… 中国经济网北京10月17日讯(记者 ... -

耐盐碱大豆品种在吉林西部亩产超300公斤实现高产 新华社长春10月17日电(记者薛钦峰)...

耐盐碱大豆品种在吉林西部亩产超300公斤实现高产 新华社长春10月17日电(记者薛钦峰)... -

铲除电信网络诈骗滋生土壤 环球速递 一段时间以来,电信网络诈骗犯罪持...

铲除电信网络诈骗滋生土壤 环球速递 一段时间以来,电信网络诈骗犯罪持... -

快播:金融产品助力降低汽车消费门槛 吴博峰10月10日,金融监管总局向各...

快播:金融产品助力降低汽车消费门槛 吴博峰10月10日,金融监管总局向各... -

当前观察:驻马店市第二人民医院组织开展法律法规培训 为全面深入推进法治医院建设,不断...

当前观察:驻马店市第二人民医院组织开展法律法规培训 为全面深入推进法治医院建设,不断... -

确山县普会寺镇:环境整治持续发力 美丽乡村焕发活力 今年以来,确山县普会寺镇把农村人...

确山县普会寺镇:环境整治持续发力 美丽乡村焕发活力 今年以来,确山县普会寺镇把农村人... -

西平县重渠罗拐小学开展消防知识培训 速递 为扎实推进校园消防安全教育,进一...

西平县重渠罗拐小学开展消防知识培训 速递 为扎实推进校园消防安全教育,进一... -

西平高中召开全体教职工会议-全球即时 10月17日下午,西平县高级中学在图...

西平高中召开全体教职工会议-全球即时 10月17日下午,西平县高级中学在图... -

全球热门:西平县师灵镇:推进三秋秸秆禁烧 巩固人居环境整治成果 连日来,为确保秋收期间人居环境整...

全球热门:西平县师灵镇:推进三秋秸秆禁烧 巩固人居环境整治成果 连日来,为确保秋收期间人居环境整... -

每日精选:西平县“拍文化传承 品山水棠河”短视频大赛颁奖仪式成功举行 10月17日,由中共西平县委宣传部、...

每日精选:西平县“拍文化传承 品山水棠河”短视频大赛颁奖仪式成功举行 10月17日,由中共西平县委宣传部、... - AI技术无处不在 百融云创打造场景驱动产业大模型 从ChatGPT发布后的一炮而红至今,...

-

华彩三农:彩化明星产品“紫韵紫薇” “蔼蔼紫薇直,秋意深无穷”!当紫薇...

华彩三农:彩化明星产品“紫韵紫薇” “蔼蔼紫薇直,秋意深无穷”!当紫薇... -

华为服务赢得退伍老兵赞誉:国货自强,好的服务值得宣传 近日,广东一位退伍老兵在华为授权...

华为服务赢得退伍老兵赞誉:国货自强,好的服务值得宣传 近日,广东一位退伍老兵在华为授权... -

环球头条:增强扛旗意识 推进中国式乡村振兴 信阳农林学院副校长黄立为百名农民... 日前,信阳农林学院副校长黄立为20...

环球头条:增强扛旗意识 推进中国式乡村振兴 信阳农林学院副校长黄立为百名农民... 日前,信阳农林学院副校长黄立为20... -

驻马店市驿城区朱古洞乡:坚守“粮”心 不负“食”光 环球观热点 粮食安全是国之大者。为进一步在全...

驻马店市驿城区朱古洞乡:坚守“粮”心 不负“食”光 环球观热点 粮食安全是国之大者。为进一步在全... -

全球热点!信阳羊山新区:优化“微服务”平台 推动市民服务提档升级 近期,羊山新区多次与百度公司沟通...

全球热点!信阳羊山新区:优化“微服务”平台 推动市民服务提档升级 近期,羊山新区多次与百度公司沟通... -

新时代文明实践 | 海派铁军奔赴千里,用心关爱大凉山留守儿童 近日,中建八局上海公司工会、团委...

新时代文明实践 | 海派铁军奔赴千里,用心关爱大凉山留守儿童 近日,中建八局上海公司工会、团委... -

唐河县苍台镇:人人持证,技能河南 人人持证、技能河南建设工作是解决...

唐河县苍台镇:人人持证,技能河南 人人持证、技能河南建设工作是解决... -

西平县应急管理局召开2023年反电信诈骗专题学习会|聚看点 为持续提升党员干部对电信网络诈骗...

西平县应急管理局召开2023年反电信诈骗专题学习会|聚看点 为持续提升党员干部对电信网络诈骗... -

泌阳县召开县域矿山环境违法违规问题专项整治推进会|环球通讯 深入贯彻省、市,有关矿山开发利用...

泌阳县召开县域矿山环境违法违规问题专项整治推进会|环球通讯 深入贯彻省、市,有关矿山开发利用... -

世界今头条!确山县城管局:观摩督导公园游园绿化和管养工作 为更好地推进城区公园精细化养护管...

世界今头条!确山县城管局:观摩督导公园游园绿化和管养工作 为更好地推进城区公园精细化养护管... -

西平县应急管理局积极开展秋季安全生产主题普法宣传教育活动 秋收在即,为持续提升村民安全生产...

西平县应急管理局积极开展秋季安全生产主题普法宣传教育活动 秋收在即,为持续提升村民安全生产... -

上海贵酒主场作战圆满收官,酱酒新头部全速奔跑 10月14日,第十九届中国国际酒业博...

上海贵酒主场作战圆满收官,酱酒新头部全速奔跑 10月14日,第十九届中国国际酒业博... -

全球热推荐:驻马店市生态环境局西平分局全面开展排污许可专项执法检查 为进一步严厉打击生态环境领域违法...

全球热推荐:驻马店市生态环境局西平分局全面开展排污许可专项执法检查 为进一步严厉打击生态环境领域违法... -

驻马店市驿城区南海街道:垃圾分类宣传进社区 绿色环保入人心 近日,驻马店市驿城区南海街道光明...

驻马店市驿城区南海街道:垃圾分类宣传进社区 绿色环保入人心 近日,驻马店市驿城区南海街道光明... -

乐普首款国产AED获得国家三类医疗器械注册证 近日,乐普云智最新研发的LeAED系...

乐普首款国产AED获得国家三类医疗器械注册证 近日,乐普云智最新研发的LeAED系... -

第五十二届全国台企联西南西北片区台商协会会长联谊会在宁夏举行 中新网银川10月16日电 (记者 杨...

第五十二届全国台企联西南西北片区台商协会会长联谊会在宁夏举行 中新网银川10月16日电 (记者 杨... -

天天热点!因亚运再出圈 千岛湖水为何有点“甜”? 中新网杭州10月16日电 (钱晨菲)以...

天天热点!因亚运再出圈 千岛湖水为何有点“甜”? 中新网杭州10月16日电 (钱晨菲)以... -

山西省阳泉市消防救援支队泉中路特勤站:用行动践行忠诚卫士誓言 每日热点 中新网太原10月16日电 题:山西省...

山西省阳泉市消防救援支队泉中路特勤站:用行动践行忠诚卫士誓言 每日热点 中新网太原10月16日电 题:山西省... -

人这一辈子,一定要去一趟敦煌! 人类敦煌,心向往之你心目中的敦煌...

人这一辈子,一定要去一趟敦煌! 人类敦煌,心向往之你心目中的敦煌... -

金秋畅游亚斯岛四大世界级乐园:刺激与娱乐的完美融合 想近距离观看UFC急需的精彩与刺激...

金秋畅游亚斯岛四大世界级乐园:刺激与娱乐的完美融合 想近距离观看UFC急需的精彩与刺激... -

每日焦点!“世界棋后”谢军登中国美术馆“大师讲大美”讲坛分享棋之韵 中新网北京10月16日电 (记者 应...

每日焦点!“世界棋后”谢军登中国美术馆“大师讲大美”讲坛分享棋之韵 中新网北京10月16日电 (记者 应... -

今年以来广东发生2.5级以上地震逾10次-环球看点 中新网广州10月16日电 (记者 王...

今年以来广东发生2.5级以上地震逾10次-环球看点 中新网广州10月16日电 (记者 王... -

重庆:“双城故事”谱新篇 【高质量发展调研行】光明日报记者...

重庆:“双城故事”谱新篇 【高质量发展调研行】光明日报记者...