天天热点评!西峡农商银行靶向普惠打造“活力信贷”

为满足农村供给侧、产业链金融服务需求,河南西峡农商银行在厚植支农支小金融沃土、提高普惠信贷服务的覆盖率、可得性和满意度基础上,通过“三植入”“三拓展”“三构建、三坚守”持续发力,有效推进信贷服务多元化、便利化、专属化、普惠化,实现自身发展与支持地方经济发展的互促互赢。

“三植入”推动信贷服务多元化

植入新品种。该行致力把自身发展融入县域经济发展中,与政府扶持三农和小微企业互动,并通过“公司+基地+农户+信贷”产融对接模式,量身定制特色信贷品牌。针对各类创业群体,创新推出“信用创业贷款”品牌;针对信用商户、信用农户,创新推出“信用联盟”小额贷款品牌;针对小微企业、专业合作社、家庭农场,创新推出“微贷通”“兴商贷”产业链快贷品牌;针对乡村振兴,开展“农家乐”“装修贷”农村消费贷款业务。同时,通过集中授信、订单融资,加大信贷产品在支农惠农方面的推广应用力度,加快推进信贷产品标准化、典型化,促进信贷服务产品化和特色化。

(相关资料图)

(相关资料图)

植入新体系。该行向“新”而行,围绕现代农业和特色农业、乡村振兴产业、农村基础金融服务等领域,在巩固小额信贷传统产品市场的基础上,开发一批能更好满足三农客户需求的快贷拳头产品,形成特色产品库。一是创新开展“普惠型”小额农贷融资服务。对农业承包大户、信用村、信用户给予不同程度的利率优惠。通过信用评定、一次核定、柜台办贷、周转使用“金燕快贷通”业务,着力解决农村经济快速发展与农村信贷服务不匹配问题。二是创新开展“科技型”小额农贷融资服务。根据国家产业政策导向,持续加大对高产优质、高效生态环保农业的支持力度,将畜禽养殖、蔬菜种植、涉农加工、商品周转、绿色转换、订单农业等产业企业作为支农重点服务对象,并通过“果贷通”“菌贷通”“药贷通”等产业链快贷,持续进行调优、调大、调强。三是创新开展“创业型”小额农贷融资服务。积极配合有关部门推出“下岗工人再就业贷款”“大学生村官创业贷款”“农民工返乡创业贷款”等产品,推进全民创业,形成农村金融与县域经济社会互动发展。

植入新领域。为应对农村经济主体多元化,该行农村金融服务已拓延至票据、贴现等资金市场领域,积极开发相应的金融产品,满足客户票据业务、网银服务等需求。在新型城镇延伸地段、城镇住宅中心、商贸服务中心,先后通过增设信贷综合服务部网点、农民金融自助服务网点,布放ATM机等,填补新型城镇化金融服务空白,形成自助服务全覆盖。同时,加强协调联动,搭建银政企合作平台,主动参与以“推荐产品、精准服务、加大投入”为主题的银企洽谈会、项目对接会、招商引资会等,积极满足中小企业融资需求,提高产融对接和谐度和持续度。

“三拓展”推动信贷服务便利化

拓展抵押物范围。该行把握农村产权制度改革方向,顺应农民财产权利的新变化,按照“宜农则农、宜林则林、宜工则工、宜商则商”的原则,探索开展农村经营性集体建设用地抵押、土地承包经营权抵押、林权抵押,以及厂房、商铺、订单抵质押贷款业务,着力解决农村、农户、农民贷款抵押难问题。

拓展质押贷款业务。该行根据农业生产实际,稳步开展集体建设用地开发项目收益权质押、农产品仓单质押,以及特种经营许可证、应收账款、收费权、专利权质押贷款业务,规范发展股权、存单、有价证券等权利质押贷款业务,探索“农信担”等银保合作模式,加强渠道创新和网络服务模式创新。

拓展担保贷款方式。该行通过抱团增信方式,推广信用联保、企业信用联盟、政府增信、联合授信等业务。尝试引入第三方担保及土地承包经营权反担保等互保方式;依托现代农业产业链上的核心经营主体,建立健全“农业龙头企业+农户”“合作社+农户”“批发市场+商户”等产业链金融服务模式;推广“信贷+保险”“行业协会+中小企业”等担保贷款方式,并逐渐通过票据承兑、信用保函、产融对接等,扩大信用总量供给。

“三构建”推动信贷服务专属化

构建网络化服务体系。该行以“审、贷、查”一体化和专属品牌服务为标志,设立由公司金融部、个人金融部、信用管理部、合规管理部组成的信贷综合服务中心,支行也相应设立信贷综合服务专柜,构建广覆盖、多功能、交叉性立体化服务网络。同时,按照“阳光信贷”要求,全面落实贷款服务承诺制度。

构建专业化管理框架。按照信贷服务“一专多品”要求,该行在专业方案、专门流程、专项考核、专人服务上,强化信用管理部、个人金融部、公司金融部、合规管理部履职管理服务,构建“边界清晰、权责对等、流程简化、监督制约”的组织架构。顺应金融管理和市场经济主体发展要求,推进服务架构专业化、精细化,并根据产业发展、科技渗透、市场需求的新变化,围绕农业供给侧、产业链金融,进行专门定制服务,切实提高市场响应能力。

构建人本化营销机制。该行推行客户经理星级管理制度和绩效管理的人本化,全面实行信贷客户经理持证上岗,通过考试明确星级资格,并依据星级明确授权。持续加强对三农信贷业务客户经理的绩效管理,通过绩效计划、绩效辅导、绩效考核和绩效结果运用管理,落实客户经理目标制、责任制和管户制,实现客户拓展、服务效率、经营质量、风险控制与绩效等级挂钩。

“三坚守”推进信贷服务普惠化

坚守“党建+金融”定式,扎实开展“三联三创”“三进三评”集中授信活动,持续发酵释放“微贷通”“金燕e贷”“兴商贷”“产业链快贷”信用红利,把握“增信+扩面”着力点,扎实开展首贷培植“万人助万企”活动,持续优化营商环境,当好金牌“店小二”,对小微企业开展全周期、全覆盖、全链条服务,加快授信向用信转化,切实做到贷款围绕“三农”转、跟着“小微”走。

坚守“清单+订单”定力,加大与地方政府职能部门的协调沟通力度,全面摸清辖内客户基本情况,逐步建立建全行政村客户、小微企业、个体工商户和城市社区客户“四张清单”,逐户线上营销,分户开展走访,确保不留盲区。坚持以工业理念经营农业,把“加工链、流通链、价值链”等现代产业组织方式导入产业链金融中,引导信贷资源向“果、药、菌”规模效益发展聚合,实现了产业链延伸、产业范围扩展和农民收入的明显增加目标。

坚守“普惠+精准”定位,扎实开展网格化营销工作。以村、社区、商区、企事业单位为基本网格,与客户进行深度沟通、深度营销,做到责任明确、营销区域全覆盖。加速“创业孵化”,持续深化特色产业+就业+信贷、电商+产业孵化+信贷、合作社+农户+信贷以及美丽乡村+生态旅游+信贷等方式,使资源变资产、就业变创业、资金变股金、农民变工人,强化巩固脱贫攻坚成果与乡村振兴嵌入度;加速“三产融合”,建立农村一二三产业融合发展利益联结体,在深耕支农支小中提升“三产融合”发展质量,从而加深“三产融合”嵌入持续、互惠融合和激励相容性,在破题农民收入持续增长和农业农村发展中,叠加释放乡村振兴金融动能。(供稿:赵晓兵 马小龙 赵泽轩)

标签: 西峡农商银行 靶向普惠打造活力信贷

-

天天热点评!西峡农商银行靶向普惠打造“活力信贷” 为满足农村供给侧、产业链金融服务需求,河南西峡农商银行在厚植支农支

天天热点评!西峡农商银行靶向普惠打造“活力信贷” 为满足农村供给侧、产业链金融服务需求,河南西峡农商银行在厚植支农支 -

开庭!余华英拐卖儿童案今日上午重审 被控拐卖儿童增至17名 10月11日上午10时,备受社会关注的余华英涉嫌拐卖儿童案在贵州省贵

开庭!余华英拐卖儿童案今日上午重审 被控拐卖儿童增至17名 10月11日上午10时,备受社会关注的余华英涉嫌拐卖儿童案在贵州省贵 -

【新要闻】文化中国行丨赏茶、观景、游古建……武夷山真的太全面了! 福建武夷山既是国家公园又是世界文化与自然遗产,它以独特的魅力成

【新要闻】文化中国行丨赏茶、观景、游古建……武夷山真的太全面了! 福建武夷山既是国家公园又是世界文化与自然遗产,它以独特的魅力成 -

环球看热讯:(身边的变化)浙江:科技兴粮端牢“饭碗” 浙江杭州,余杭区径山镇前溪村的稻田里,32岁的种粮大户章琪正手握

环球看热讯:(身边的变化)浙江:科技兴粮端牢“饭碗” 浙江杭州,余杭区径山镇前溪村的稻田里,32岁的种粮大户章琪正手握 -

河北:文旅融合赋能乡村振兴 即时看 为深入推进乡村全面振兴,实施文化产业赋能乡村振兴计划,河北探索

河北:文旅融合赋能乡村振兴 即时看 为深入推进乡村全面振兴,实施文化产业赋能乡村振兴计划,河北探索 -

每日热点:中欧将继续就电动汽车反补贴案磋商 据知情人士透露,近期,中国和美国、欧盟均就电动汽车等贸易问题进

每日热点:中欧将继续就电动汽车反补贴案磋商 据知情人士透露,近期,中国和美国、欧盟均就电动汽车等贸易问题进

-

天天热点评!西峡农商银行靶向普惠打造“活力信贷” 为满足农村供给侧、产业链金融服务需求,河南西峡农商银行在厚植支农支

天天热点评!西峡农商银行靶向普惠打造“活力信贷” 为满足农村供给侧、产业链金融服务需求,河南西峡农商银行在厚植支农支 -

新野县王集镇:重阳敬老 温馨相伴 金秋送爽,丹桂飘香,岁岁重阳,今又重阳。在这充满温情与诗意的时节,

新野县王集镇:重阳敬老 温馨相伴 金秋送爽,丹桂飘香,岁岁重阳,今又重阳。在这充满温情与诗意的时节, -

热评丨万千文化新气象 融入日常 装点生活|环球即时看 国庆长假刚过,文化+旅游这一关键词成为多地景点的流量密码,红色游

热评丨万千文化新气象 融入日常 装点生活|环球即时看 国庆长假刚过,文化+旅游这一关键词成为多地景点的流量密码,红色游 -

新消息丨贵州从江香禾糯迎丰收 10月10日,贵州省从江县举办2024年香禾糯现场测产验收活动,当地侗

新消息丨贵州从江香禾糯迎丰收 10月10日,贵州省从江县举办2024年香禾糯现场测产验收活动,当地侗 -

两部门:支持普惠托育服务体系建设 建立收费目录清单制度 看热讯 据国家发展改革委网站消息,国家发展改革委有关负责同志就《关于进

两部门:支持普惠托育服务体系建设 建立收费目录清单制度 看热讯 据国家发展改革委网站消息,国家发展改革委有关负责同志就《关于进 -

透过“成绩单”看国家公园建设成效 三年前的10月12日,我国宣布正式设立三江源、大熊猫、东北虎豹、海

透过“成绩单”看国家公园建设成效 三年前的10月12日,我国宣布正式设立三江源、大熊猫、东北虎豹、海 -

财政部:1-9月发行新增专项债券3.6万亿元 支持项目超3万个 来源标题:财政部:1-9月发行新增专项债券3 6万亿元 支持项目超3万

财政部:1-9月发行新增专项债券3.6万亿元 支持项目超3万个 来源标题:财政部:1-9月发行新增专项债券3 6万亿元 支持项目超3万 -

中证A50ETF派发“红包”诚意足 有产品年内已3次分红 天天头条 今年以来,公募机构聚焦提升投资者获得感,掀起分红热潮。而分红设

中证A50ETF派发“红包”诚意足 有产品年内已3次分红 天天头条 今年以来,公募机构聚焦提升投资者获得感,掀起分红热潮。而分红设 -

万人说新疆|石油自己往外冒?探秘新疆“富得流油”的地方 在这一片荒野戈壁中,沉睡了上亿年的石油不用开采,如泉水般从地上

万人说新疆|石油自己往外冒?探秘新疆“富得流油”的地方 在这一片荒野戈壁中,沉睡了上亿年的石油不用开采,如泉水般从地上 -

当前热点-加强穿透式监管 对期货交易行为“一看到底” 10月11日消息,国务院办公厅日前转发中国证监会等七部门《关于加强

当前热点-加强穿透式监管 对期货交易行为“一看到底” 10月11日消息,国务院办公厅日前转发中国证监会等七部门《关于加强 - 苹果自动驾驶汽车项目画上句号:加州测试许可被取消-世界热点 10 月 12 日消息,就在彭博社的马克・古尔曼报道苹果放弃了发布

-

本轮上涨前后 三类资金加速流入市场 10月10日,A股市场走势分化,上证指数涨逾1%,创业板指跌近3%。自9

本轮上涨前后 三类资金加速流入市场 10月10日,A股市场走势分化,上证指数涨逾1%,创业板指跌近3%。自9 -

湖北通山:打水井解民忧 共同缔造幸福村-全球速读 出水啦!出水啦!近日,在湖北通山县闯王镇界牌村一组,经过半个月

湖北通山:打水井解民忧 共同缔造幸福村-全球速读 出水啦!出水啦!近日,在湖北通山县闯王镇界牌村一组,经过半个月 - 环球微动态丨NASA 与 SpaceX 计划最早于 10 月 14 日发射欧罗巴快船 10 月 12 日消息,NASA 于当地时间 10 月 11 发文,其与 S

- 诺奖解读 |马剑鹏:AI已绕不开,不能再不懂,宜从娃娃抓起_全球时讯 我整个职业生涯一直在做这个东西,但心里很清楚,同行也这么认为—

-

人工智能何以成为今年诺奖“大赢家”_今日播报 2024年诺贝尔三大科学奖项中,两大奖项与人工智能研究相关,先是物

人工智能何以成为今年诺奖“大赢家”_今日播报 2024年诺贝尔三大科学奖项中,两大奖项与人工智能研究相关,先是物 -

花样多 活力足 人气旺 湖北来凤实力“圈粉” 10月2日晚8时,在来凤县喳西泰广场,大量热情的民众和游客伴随着欢

花样多 活力足 人气旺 湖北来凤实力“圈粉” 10月2日晚8时,在来凤县喳西泰广场,大量热情的民众和游客伴随着欢 -

上海街艺表演十年:“艺人自治”“追求品质”“全面开花” 焦点热闻 弹唱我和我的祖国、非洲鼓狮子王、萨克斯吹奏卡萨布兰卡,吉他弹唱

上海街艺表演十年:“艺人自治”“追求品质”“全面开花” 焦点热闻 弹唱我和我的祖国、非洲鼓狮子王、萨克斯吹奏卡萨布兰卡,吉他弹唱 -

京山5家企业获湖北省支持高新技术企业发展专项资金|报资讯 近日,湖北省科技厅公示了2024年湖北省支持高新技术企业发展专项资

京山5家企业获湖北省支持高新技术企业发展专项资金|报资讯 近日,湖北省科技厅公示了2024年湖北省支持高新技术企业发展专项资 -

2024环漳河国际公路自行车赛19日起在荆门举行-天天快资讯 10月11日上午,荆门市举行2024环漳河国际公路自行车赛新闻发布会,

2024环漳河国际公路自行车赛19日起在荆门举行-天天快资讯 10月11日上午,荆门市举行2024环漳河国际公路自行车赛新闻发布会, -

北京亦庄这家具身智能机器人创新中心 升级为“国家地方共建”_每日快看 10月10日,工业和信息化部与北京市人民政府在京举行揭牌仪式,北京

北京亦庄这家具身智能机器人创新中心 升级为“国家地方共建”_每日快看 10月10日,工业和信息化部与北京市人民政府在京举行揭牌仪式,北京 -

湖北当阳“五全”工作法保障项目落地见效 招商引资作为当阳市的一号工程,招得来是基础,落得下、发展优才是

湖北当阳“五全”工作法保障项目落地见效 招商引资作为当阳市的一号工程,招得来是基础,落得下、发展优才是 -

每日观察!秋季饮品喝出营养健康 数据来源 京东消费及产业发展研究院秋季天干物燥,人们更加注重补

每日观察!秋季饮品喝出营养健康 数据来源 京东消费及产业发展研究院秋季天干物燥,人们更加注重补 -

全球头条:咖啡因或有助改善心脏健康 据最新一期《风湿病学》杂志发表的一项研究表明,多摄入一些咖啡因

全球头条:咖啡因或有助改善心脏健康 据最新一期《风湿病学》杂志发表的一项研究表明,多摄入一些咖啡因 -

钱亦石外孙女冼妮娜回咸宁省亲 自1987年后,36年没有回家,看到家乡发生了很大变化,家乡人民也很

钱亦石外孙女冼妮娜回咸宁省亲 自1987年后,36年没有回家,看到家乡发生了很大变化,家乡人民也很 -

支持肉牛产业稳定发展 农业农村部、国家发展改革委、工业和信息化部、财政部、中国人民银

支持肉牛产业稳定发展 农业农村部、国家发展改革委、工业和信息化部、财政部、中国人民银 -

湖北省科学实验展演汇演决赛在武汉上演 每日快播 摩擦魔法秀、火之秘术、科学反电诈、神奇压强……2024年湖北省科学

湖北省科学实验展演汇演决赛在武汉上演 每日快播 摩擦魔法秀、火之秘术、科学反电诈、神奇压强……2024年湖北省科学 -

中法环境月开幕 演员赵露思以推广大使身份亮相 10日,第十一届中法环境月开幕式在北京举行。在中法建交60周年之际

-

AI新模型快速预测材料光学性质|天天热消息 据美国趣味工程网站近日报道,日本东北大学和美国麻省理工学院科学

AI新模型快速预测材料光学性质|天天热消息 据美国趣味工程网站近日报道,日本东北大学和美国麻省理工学院科学 -

重庆举行专家创新大讲堂 以数字人才赋能产业发展 数字人才赋能产业发展专家创新大讲堂10日在重庆举行,汇集国内外专

重庆举行专家创新大讲堂 以数字人才赋能产业发展 数字人才赋能产业发展专家创新大讲堂10日在重庆举行,汇集国内外专 -

业内专家贡献“锦囊妙计” 纵论车路云一体化发展|焦点速讯 车路云一体化系统兼具信息物流系统、复杂大系统典型特征和难点,当

业内专家贡献“锦囊妙计” 纵论车路云一体化发展|焦点速讯 车路云一体化系统兼具信息物流系统、复杂大系统典型特征和难点,当 -

越戴眼越花?专家提示配老花镜也要验光 老花镜是很多老年人必不可少的生活用品之一。重阳节来临之际,专家

越戴眼越花?专家提示配老花镜也要验光 老花镜是很多老年人必不可少的生活用品之一。重阳节来临之际,专家 -

兰精解锁可持续功能性纺织品无限可能 今日要闻 随着消费者对纺织品的舒适度、可持续性以及功能性需求日益增长,兼

兰精解锁可持续功能性纺织品无限可能 今日要闻 随着消费者对纺织品的舒适度、可持续性以及功能性需求日益增长,兼 -

“美食+旅游”催生新业态 天天精选 当美食与旅游牵手,一串串踏寻美食的足迹绘就一幅幅美好生活的画卷

“美食+旅游”催生新业态 天天精选 当美食与旅游牵手,一串串踏寻美食的足迹绘就一幅幅美好生活的画卷 -

购书捡瓷赏非遗 去长沙橘子洲赴一场书香雅集-精选 百余个摊位、上万种图书、名家阅读分享、音乐演出、非遗展示、花乡

购书捡瓷赏非遗 去长沙橘子洲赴一场书香雅集-精选 百余个摊位、上万种图书、名家阅读分享、音乐演出、非遗展示、花乡 -

多利叠加 湖北楼市黄金周跑出一波好行情 十一黄金周,人气爆棚的不止各大景区,还有湖北房地产市场。9月下旬

多利叠加 湖北楼市黄金周跑出一波好行情 十一黄金周,人气爆棚的不止各大景区,还有湖北房地产市场。9月下旬 - 四维图新用户大会释放转型信号 程鹏:智驾向上,诠释全栈可控最优解 汽车智能化与自动驾驶技术风起云涌,如何向高级别自动驾驶演进,构建

-

2024“一带一路”国际帆船赛(中国北海站)开赛 10月10日,2024一带一路国际帆船赛(中国北海站)开赛,有中国、马来

2024“一带一路”国际帆船赛(中国北海站)开赛 10月10日,2024一带一路国际帆船赛(中国北海站)开赛,有中国、马来 -

“外圆内方”才能“卷”得更好|当前滚动 十一期间汽车消费持续火爆,但这并不能缓解目前汽车市场竞争的激烈

“外圆内方”才能“卷”得更好|当前滚动 十一期间汽车消费持续火爆,但这并不能缓解目前汽车市场竞争的激烈 -

中外巨星齐聚琴台音乐节 50余场视听盛宴即将来袭_世界讯息 武汉市人民政府新闻办公室11日召开新闻发布会宣布,第十三届琴台音

中外巨星齐聚琴台音乐节 50余场视听盛宴即将来袭_世界讯息 武汉市人民政府新闻办公室11日召开新闻发布会宣布,第十三届琴台音 -

天天观热点:欧洲动力电池为何难产 近日,总部位于瑞典斯德哥尔摩的欧洲动力电池领头羊企业北伏宣布将

天天观热点:欧洲动力电池为何难产 近日,总部位于瑞典斯德哥尔摩的欧洲动力电池领头羊企业北伏宣布将 -

微头条丨专家学者齐聚湖北咸宁研讨麻类产业发展 2024年科创中国院士专家咸宁行暨麻类科技前沿青年研讨会11日在咸宁

微头条丨专家学者齐聚湖北咸宁研讨麻类产业发展 2024年科创中国院士专家咸宁行暨麻类科技前沿青年研讨会11日在咸宁 -

广西龙胜侗寨“姑巴”相约回娘家共度重阳节 10月10日,广西龙胜各族自治县乐江镇江口村远嫁各地的90多名身着侗

-

每日看点!驻马店市驿城区沙河店镇组织开展重阳节系列活动 在重阳节到来之际,为弘扬中华民族尊老、敬老、爱老、助老的优秀传统美

每日看点!驻马店市驿城区沙河店镇组织开展重阳节系列活动 在重阳节到来之际,为弘扬中华民族尊老、敬老、爱老、助老的优秀传统美 -

福建泉州:全面取消住房限购、限售、限价 热门看点 据微信公众号泉州住建10月11日消息,近日,福建省泉州市出台《进一

福建泉州:全面取消住房限购、限售、限价 热门看点 据微信公众号泉州住建10月11日消息,近日,福建省泉州市出台《进一 -

西平县出山镇开展“九九重阳节·浓浓敬老情”移风易俗系列活动 九九重阳节,浓浓敬老情,在重阳佳节来临之际,为了弘扬中华民族孝老、

西平县出山镇开展“九九重阳节·浓浓敬老情”移风易俗系列活动 九九重阳节,浓浓敬老情,在重阳佳节来临之际,为了弘扬中华民族孝老、 -

世界新消息丨上海银行双保理产品首单落地,助力新质生产力和小微企业发展 国庆假期后首个工作日,各行各业都在快马加鞭,全力冲刺年内目标任

世界新消息丨上海银行双保理产品首单落地,助力新质生产力和小微企业发展 国庆假期后首个工作日,各行各业都在快马加鞭,全力冲刺年内目标任 -

搬迁需求主导北京办公楼租赁市场 部分以价换量成效明显 今日热讯 10月10日,仲量联行发布2024年第三季度北京房地产市场回顾显示,第

搬迁需求主导北京办公楼租赁市场 部分以价换量成效明显 今日热讯 10月10日,仲量联行发布2024年第三季度北京房地产市场回顾显示,第 -

西平县柏城王司庄小学举行“红领巾爱祖国”新队员入队仪式 在10·13中国少年先锋队建队75周年纪念日到来之际,10月12日上午,在西

西平县柏城王司庄小学举行“红领巾爱祖国”新队员入队仪式 在10·13中国少年先锋队建队75周年纪念日到来之际,10月12日上午,在西 -

西平县出山镇李园沟村开展丰富多彩的重阳节庆祝活动 岁岁重阳,今又重阳,不是春光,胜似春光。在金风送爽、丹桂飘香的季节

西平县出山镇李园沟村开展丰富多彩的重阳节庆祝活动 岁岁重阳,今又重阳,不是春光,胜似春光。在金风送爽、丹桂飘香的季节

热门资讯

-

当前报道:北交所:从严打击惩处违规减持行为 北交所10月10日消息,北交所近日发...

当前报道:北交所:从严打击惩处违规减持行为 北交所10月10日消息,北交所近日发... -

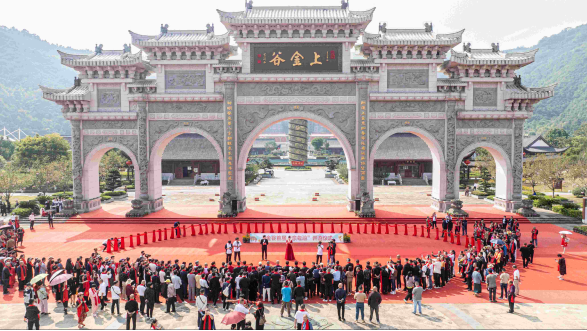

上金谷首届“亲老游”开游仪式隆重举行 2024年10月11日,正值重阳佳节之际,...

上金谷首届“亲老游”开游仪式隆重举行 2024年10月11日,正值重阳佳节之际,... -

展会面积8万平方米,600多家重要工业领军企业参展 第三届易派客工业品展览会在南京举办 10月11日,2024年“易派客工业品展...

展会面积8万平方米,600多家重要工业领军企业参展 第三届易派客工业品展览会在南京举办 10月11日,2024年“易派客工业品展... -

被顾客“催着开店”!蔡澜点心国庆7店连开,日翻台10轮 作者 月半01餐饮“战略性认怂”时...

被顾客“催着开店”!蔡澜点心国庆7店连开,日翻台10轮 作者 月半01餐饮“战略性认怂”时...

观察

图片新闻

-

广西龙胜侗寨“姑巴”相约回娘家共度重阳节 10月10日,广西龙胜各族自治县乐江...

-

西平县盆尧镇:移风易俗庆重阳 弘扬敬老新风尚-全球时快讯 秋风送爽,丹桂飘香,我们迎来了中...

西平县盆尧镇:移风易俗庆重阳 弘扬敬老新风尚-全球时快讯 秋风送爽,丹桂飘香,我们迎来了中... -

河北馆陶:小黄瓜“链”出大产业 天天日报 金秋时节,瓜果飘香。近日,在河北...

河北馆陶:小黄瓜“链”出大产业 天天日报 金秋时节,瓜果飘香。近日,在河北... -

29个国家和地区携“好物”参展郑交会 中新社郑州10月11日电 (记者 阚...

精彩新闻

-

西平县焦庄乡开展“九九重阳节 情暖夕阳红”慰问活动 秋风送爽,丹桂飘香,又是一年重阳...

西平县焦庄乡开展“九九重阳节 情暖夕阳红”慰问活动 秋风送爽,丹桂飘香,又是一年重阳... -

“全国民族团结进步模范”王建平:行路万里播撒爱的种子 天天视讯 继上月被中共中央、国务院授予全国...

“全国民族团结进步模范”王建平:行路万里播撒爱的种子 天天视讯 继上月被中共中央、国务院授予全国... -

当前焦点!驻马店市驿城区南海街道南海社区:党建引领办实事 便民助老暖重阳 为进一步弘扬敬老、爱老、助老的传...

当前焦点!驻马店市驿城区南海街道南海社区:党建引领办实事 便民助老暖重阳 为进一步弘扬敬老、爱老、助老的传... -

驻马店市驿城区雪松街道纱厂社区开展“尊老孝亲迎重阳 和谐共建创五星”系列活动 金秋送爽,丹桂飘香,值此重阳佳节...

驻马店市驿城区雪松街道纱厂社区开展“尊老孝亲迎重阳 和谐共建创五星”系列活动 金秋送爽,丹桂飘香,值此重阳佳节... -

西平县安委办对校园安全工作检查指导_世界快讯 为督促校园严格落实安全管理工作,...

西平县安委办对校园安全工作检查指导_世界快讯 为督促校园严格落实安全管理工作,... -

老吾老以及人之老 中国·平潭2024北部湾首届重阳敬老节举行 环球热议 据悉,北部湾苏平片区北部十村主要...

老吾老以及人之老 中国·平潭2024北部湾首届重阳敬老节举行 环球热议 据悉,北部湾苏平片区北部十村主要... -

驻马店市驿城区蚁蜂镇召开学习贯彻党的二十届三中全会精神宣讲会 焦点精选 为深入学习贯彻党的二十届三中全会...

驻马店市驿城区蚁蜂镇召开学习贯彻党的二十届三中全会精神宣讲会 焦点精选 为深入学习贯彻党的二十届三中全会... -

民生银行遵义分行:优质服务暖人心 客户致谢送锦旗|世界热头条 近日,遵义市李女士来到民生银行遵...

民生银行遵义分行:优质服务暖人心 客户致谢送锦旗|世界热头条 近日,遵义市李女士来到民生银行遵... -

焦点快报!湘西民族职业技术学院举办廉洁文化作品展 10月8日,湘西民族职业技术学院举...

焦点快报!湘西民族职业技术学院举办廉洁文化作品展 10月8日,湘西民族职业技术学院举... -

湖南新田持续宣传秋季防火 普及消防知识 每日视讯 为持续推进秋季防火宣传工作,增强...

湖南新田持续宣传秋季防火 普及消防知识 每日视讯 为持续推进秋季防火宣传工作,增强... - 天天亮点!今日金价多少钱?今日金价行情(2024/10/12 10:30) *以上金价仅供参考,结算以实时金...

-

今日热搜:恒丰银行深化与新加坡大华银行战略合作 助力企业拓展东盟市场 10月11日,在2024年新加坡山东周期...

今日热搜:恒丰银行深化与新加坡大华银行战略合作 助力企业拓展东盟市场 10月11日,在2024年新加坡山东周期... -

长沙市新时代学雷锋故事分享会举行|世界关注 10月8日,弘扬雷锋精神 强国复兴...

长沙市新时代学雷锋故事分享会举行|世界关注 10月8日,弘扬雷锋精神 强国复兴... -

辽宁省启动“老年怡乐歌会”活动 不断增进老年人福祉 10月10日,由辽宁省民政厅、辽宁省...

辽宁省启动“老年怡乐歌会”活动 不断增进老年人福祉 10月10日,由辽宁省民政厅、辽宁省... -

福建宁化:长征精神是我们的“传家宝”-世界热门 长征精神是我们家的‘传家宝&...

福建宁化:长征精神是我们的“传家宝”-世界热门 长征精神是我们家的‘传家宝&... -

1海里等于多少千米?1公里和1海里哪个长? 全球简讯 1海里等于多少千米?1、1海里(nmi)=...

1海里等于多少千米?1公里和1海里哪个长? 全球简讯 1海里等于多少千米?1、1海里(nmi)=... -

当前快看:郑钦文武网首战告捷 晋级16强 2024东风岚图·武汉网球公开赛(以...

当前快看:郑钦文武网首战告捷 晋级16强 2024东风岚图·武汉网球公开赛(以... -

二次元“吃谷”风正劲,年轻人为何“入坑”? 世界即时看 活泼的二次元主题曲、各式各样的人...

二次元“吃谷”风正劲,年轻人为何“入坑”? 世界即时看 活泼的二次元主题曲、各式各样的人... -

世界快资讯:长沙文旅市场从一域火热到全域精彩 国庆假期,长沙满城飘扬中国红,热...

世界快资讯:长沙文旅市场从一域火热到全域精彩 国庆假期,长沙满城飘扬中国红,热... -

明日客场挑战澳大利亚队 伊万要变阵 昨晚,国足在阿德莱德继续备战即将...

明日客场挑战澳大利亚队 伊万要变阵 昨晚,国足在阿德莱德继续备战即将... -

天天快报!河北承德:香薷花绽放绘就山城旖旎画卷 秋意渐浓,承德平泉市漫山遍野的香...

天天快报!河北承德:香薷花绽放绘就山城旖旎画卷 秋意渐浓,承德平泉市漫山遍野的香... -

全球聚焦:内蒙古呼伦贝尔:17万亩寒地稻田尽披“黄金甲” 近日,内蒙古自治区呼伦贝尔市寒地...

全球聚焦:内蒙古呼伦贝尔:17万亩寒地稻田尽披“黄金甲” 近日,内蒙古自治区呼伦贝尔市寒地... -

南京玄武湖畔向日葵花海秋日绽放 当前播报 10月10日,江苏南京,玄武湖畔情侣...

南京玄武湖畔向日葵花海秋日绽放 当前播报 10月10日,江苏南京,玄武湖畔情侣... -

平安护航 情暖重阳——西平县谭店乡开展扫黑除恶普法宣传活动 为严厉打击村霸等各类涉黑涉恶等有...

平安护航 情暖重阳——西平县谭店乡开展扫黑除恶普法宣传活动 为严厉打击村霸等各类涉黑涉恶等有... -

西平县出山镇特辑:历史文脉中的水库记忆——大沟水库_焦点热议 大沟水库位于西平县出山镇长岭村南...

西平县出山镇特辑:历史文脉中的水库记忆——大沟水库_焦点热议 大沟水库位于西平县出山镇长岭村南... -

点水成金蹚新路 山山水水换新颜——湖南省水利厅驻隆回县龙家湾村工作队致力乡村... 哒哒哒,哒哒哒……伴随着清脆的马...

点水成金蹚新路 山山水水换新颜——湖南省水利厅驻隆回县龙家湾村工作队致力乡村... 哒哒哒,哒哒哒……伴随着清脆的马... -

铂金价格走势图如何?铂金价格多少钱?-焦点要闻 当前铂金价格约为365元 克。&zwnj...

铂金价格走势图如何?铂金价格多少钱?-焦点要闻 当前铂金价格约为365元 克。&zwnj... -

舌尖美味做出亿级产值 世界要闻 南昌大学推动科技成果转化赋能食品...

舌尖美味做出亿级产值 世界要闻 南昌大学推动科技成果转化赋能食品... -

邓州法院:重阳话桑榆,情暖迎金秋 每日聚焦 秋风送爽,丹桂飘香,又是一年重阳...

邓州法院:重阳话桑榆,情暖迎金秋 每日聚焦 秋风送爽,丹桂飘香,又是一年重阳... -

环球动态:让“闲田”有“钱景” 湖南零陵全力推进秋冬种 眼下正是秋冬种关键时节,湖南永州...

环球动态:让“闲田”有“钱景” 湖南零陵全力推进秋冬种 眼下正是秋冬种关键时节,湖南永州... -

快看:基础设施投资占比近四成 民生工程年均增长16.7% 1950年-2023年,湖南基础设施累计...

快看:基础设施投资占比近四成 民生工程年均增长16.7% 1950年-2023年,湖南基础设施累计... -

国潮元素为服饰消费市场注入活力 国庆假期,在浙江杭州街道上,身着...

国潮元素为服饰消费市场注入活力 国庆假期,在浙江杭州街道上,身着... -

中国国际大学生创新大赛总决赛今日开幕 融通中外百国千校千万人中国国际大...

中国国际大学生创新大赛总决赛今日开幕 融通中外百国千校千万人中国国际大... -

女生入行美发十年成国家队教练 日前,女生入行美发十年成国家队教...

女生入行美发十年成国家队教练 日前,女生入行美发十年成国家队教... -

女生入行美发十年成国家队教练-微动态 日前,女生入行美发十年成国家队教...

女生入行美发十年成国家队教练-微动态 日前,女生入行美发十年成国家队教... -

山药薏米芡实粥的做法步骤是什么?山药和小米粥能一起煮吗? 山药薏米芡实粥的做法步骤是什么?...

山药薏米芡实粥的做法步骤是什么?山药和小米粥能一起煮吗? 山药薏米芡实粥的做法步骤是什么?... -

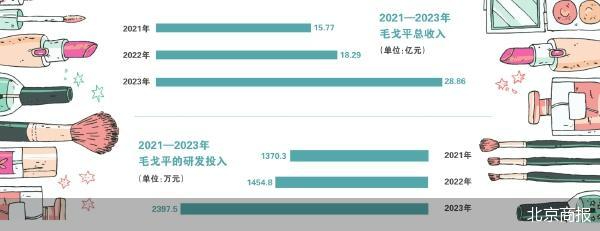

毛戈平不灭的上市梦 前脚失效,后脚再申请,毛戈平第五...

毛戈平不灭的上市梦 前脚失效,后脚再申请,毛戈平第五... -

世预赛国足1比3不敌澳大利亚队:输球不意外 下场须抢分 10日世预赛亚洲区18强赛第三轮比赛...

世预赛国足1比3不敌澳大利亚队:输球不意外 下场须抢分 10日世预赛亚洲区18强赛第三轮比赛... -

当前热文:2024年“国培计划”——农村骨干教师能力提升培训(西平县数学学科骨... 2024年10月10日上午,2024年国培计...

当前热文:2024年“国培计划”——农村骨干教师能力提升培训(西平县数学学科骨... 2024年10月10日上午,2024年国培计... -

今日92油价多少钱一升?(20.21.10.12) 省份92号汽油95号汽油98号汽油0号...

今日92油价多少钱一升?(20.21.10.12) 省份92号汽油95号汽油98号汽油0号... -

经常做美甲 当心“甲癣” 32岁的小妍是临平一家公司的设计师...

经常做美甲 当心“甲癣” 32岁的小妍是临平一家公司的设计师... -

每日信息:淅川县法院:学生校园起纠纷 法官用心调解促和谐 近日,民一庭法官闫莉成功调解了一...

每日信息:淅川县法院:学生校园起纠纷 法官用心调解促和谐 近日,民一庭法官闫莉成功调解了一... -

安徽新增两个国家物流枢纽 阜阳枢纽在内 焦点观察 近日,国家发展改革委印发2024年国...

安徽新增两个国家物流枢纽 阜阳枢纽在内 焦点观察 近日,国家发展改革委印发2024年国... -

安徽省印发实施意见 解决群众急难愁盼法治诉求 为建立健全法治领域为民办事解忧长...

安徽省印发实施意见 解决群众急难愁盼法治诉求 为建立健全法治领域为民办事解忧长... -

2024中国新媒体大会15日在长沙开幕 2024中国新媒体大会将于10月15日至...

2024中国新媒体大会15日在长沙开幕 2024中国新媒体大会将于10月15日至... -

全球观天下!下足真功夫 延续“尔滨热” 这边车位停满了,右手边有新停车场...

全球观天下!下足真功夫 延续“尔滨热” 这边车位停满了,右手边有新停车场... -

全球观速讯丨秋季服饰选择更趋多元 时尚往往以季为单位,每一季都会有...

全球观速讯丨秋季服饰选择更趋多元 时尚往往以季为单位,每一季都会有... -

环球滚动:中国石化发布十项高质量发展成果 今天,中国石化高质量发展成果在京...

环球滚动:中国石化发布十项高质量发展成果 今天,中国石化高质量发展成果在京... -

2024郎酒重阳下沙大典举行 郎酒演绎中国名酒的坚守与创变 端午制曲,重阳下沙是郎酒人酿造酱...

-

10月12日央行开展232亿元7天期逆回购操作 中新网10月12日电 据央行网站消息...

10月12日央行开展232亿元7天期逆回购操作 中新网10月12日电 据央行网站消息...